1 Hintergrund

Jeder Unternehmer, der grenzüberschreitend tätig ist, kennt die Situation: Für den einzelnen Umsatz muss bestimmt werden, welcher Mehrwertsteuer welchen Landes er unterliegt. Kommt es dabei zu einer Fehlbeurteilung, bringt eine Korrektur für die Vergangenheit oft Schwierigkeiten mit sich. Neben mehrwertsteuer- und verfahrensrechtlichen Fragen – die von Land zu Land unterschiedlich zu beantworten sind – stellen sich auch solche des Zivilrechts. Noch komplizierter wird es, wenn einer der am Umsatz beteiligten Unternehmer zwischenzeitlich insolvent ist. Zum Schutz des Leistungsempfängers vor einem Vorsteuerschaden hat der EuGH den sog. Reemtsma-Anspruch (= Direktanspruch) entwickelt (vgl. zuletzt KMLZ Umsatzsteuer Newsletter 39 | 2023). In seiner Entscheidung H GmbH vom 05.09.2024, (Rs. C-83/23) stellt der EuGH in einem grenzüberschreitenden Fall nun jedoch hohe Anforderungen.

2 Sachverhalt

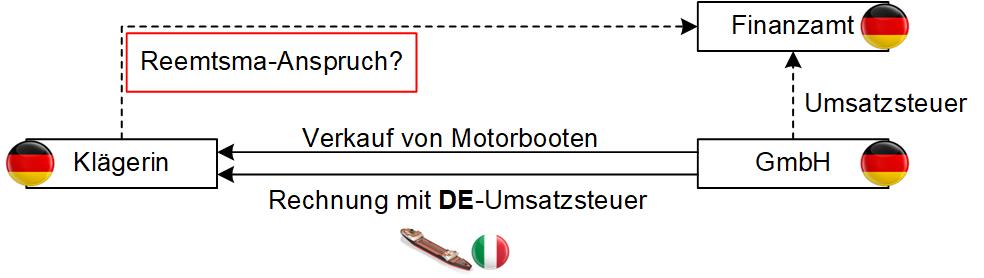

Die Klägerin (im Folgenden: Kl.) kaufte von einer deutschen GmbH Motorboote. Über den Kauf trafen die Kl. und die GmbH Nettopreisvereinbarungen. In ihren Rechnungen wies die GmbH deutsche Umsatzsteuer aus. Die Kl. bezahlte die Rechnungen und nahm den Vorsteuerabzug vor. Die GmbH führte die deutsche Umsatzsteuer an den Fiskus ab. Das Finanzamt stellte fest, dass sich die Boote im Zeitpunkt des Verkaufs in Italien befanden. Ein Transport fand nicht statt. Daraufhin versagte das Finanzamt der Kl. den Vorsteuerabzug, da in den Rechnungen fälschlicherweise deutsche Umsatzsteuer ausgewiesen sei. Die Kl. zahlte sämtliche Vorsteuern ans Finanzamt zurück. Nach Insolvenz der GmbH korrigierte der Insolvenzverwalter die Rechnungen an die Kl. Das Finanzamt erstattete dem Insolvenzverwalter die deutsche Umsatzsteuer und wies darauf hin, dass der Insolvenzverwalter die Vorgänge in Italien versteuern müsse. Der Insolvenzverwalter zahlte die deutsche Umsatzsteuer nicht an die Kl. zurück. Ferner weigerte er sich, der Kl. Rechnungen mit italienischer Umsatzsteuer auszustellen. Zivilrechtliche Klage auf Rechnungserteilung erhob die Kl. nicht. Sie forderte die Erstattung der Steuer vielmehr direkt vom Finanzamt unter Berufung auf den Reemtsma-Anspruch.

3 Entscheidung des EuGH

Der EuGH hat zu Lasten der Kl. entschieden und den Reemtsma-Anspruch abgelehnt. Er begründet dies wie folgt:

- Der Direktanspruch auf Erstattung zu Unrecht in Rechnung gestellter Mehrwertsteuer bezieht sich auf die Mehrwertsteuer, die der betreffende Mitgliedstaat vom Rechnungsaussteller erhalten hat. Das Finanzamt hatte den zunächst erhaltenen Steuerbetrag zwischenzeitlich jedoch der GmbH erstattet. In einem solchen Fall greife der Reemtsma-Anspruch nicht. Die Finanzverwaltung müsste die Steuer sonst zweimal zurückzahlen.

- Nicht zu berücksichtigen habe die Finanzverwaltung dabei den Umstand, dass die Erstattung der Steuer an den Insolvenzverwalter in die Insolvenzmasse fiel und der Kl. vom Insolvenzverwalter womöglich nicht erstattet würde. Es wäre für die Finanzverwaltung unangemessen belastend, dies zu berücksichtigen.

- Die Bekämpfung von Steuerhinterziehung sei zwar ein Ziel der Richtlinie. Jedoch wäre es der deutschen Finanzverwaltung nicht zumutbar, zu bestimmen, ob es nach italienischem Recht einen Mehrwertsteuerbetrug darstellt, wenn der Insolvenzverwalter der GmbH die italienische Mehrwertsteuer in Italien nicht erklären wird.

- Der Reemtsma-Anspruch stelle eine Ausnahme dar. Er setze daher voraus, dass der Leistungsempfänger alle Möglichkeiten ausgeschöpft hat, um seine Rechte anderweitig geltend zu machen. Die Kl. hätte gegen den Insolvenzverwalter eine zivilrechtliche Klage auf Erteilung einer Rechnung mit italienischer Mehrwertsteuer erheben können. Dies habe sie nicht getan. Der Insolvenzverwalter hätte sich nachträglich in Italien registrieren lassen müssen. Er hätte der Kl. dann unter seiner Steuernummer eine Rechnung mit italienischer Steuer ausstellen können, was der Kl. den Vorsteuerabzug in Italien ermöglicht hätte.

4 Praxisfolgen

Das Ergebnis ist für Leistungsempfänger in ähnlichen Situationen misslich. Hinge eine Erstattung nach § 14c Abs. 1 UStG / Art. 203 MwStSystRL an den Leistenden tatsächlich davon ab, dass er den Steuerbetrag an den Leistungsempfänger zurückgezahlt hat – wie es BFH und BMF verlangen – hätte das Finanzamt dem Insolvenzverwalter den Steuerbetrag gar nicht auszahlen dürfen. Unklar bleibt, ob der EuGH damit eine möglicherweise rechtswidrige Auszahlung billigt. Fest steht nur, dass der Leistende mit der Rückforderung der Steuer schneller war als der Leistungsempfänger mit seinem Reemtsma-Anspruch. In der Rechtssache Schütte (Rs. C-453/22), einem Fall der zivilrechtlichen Verjährung, war es genau umgekehrt. Damit bleibt den Leistungsempfängern nur, sich möglichst zügig um eine Rückabwicklung zu bemühen, wenn sie Fehlbeurteilungen feststellen. Zudem sollten sie vorrangig an etwaige weitergehende zivilrechtliche Maßnahmen denken. Zu prüfen bliebe, welchen Grenzen der nachträgliche Vorsteuerabzug in anderen Mitgliedstaaten unterliegt.

Ansprechpartner:

Dr. Thomas Streit, LL.M. Eur.

Rechtsanwalt, Fachanwalt für Steuerrecht

Telefon: +49 89 217501275

thomas.streit@kmlz.de

Stand: 18.10.2024