1 Hintergrund

§ 4 Nr. 8 Buchst. h UStG befreit die Verwaltung bestimmter Investmentvermögen von der Umsatzsteuer. Die Norm nennt zwei Tatbestandsmerkmale: a) Der Art nach muss es sich um eine Verwaltungsleistung im Sinne der Norm handeln. b) Die Leistung muss sich auf ein Investmentvermögen beziehen, welches bestimmte Anforderungen erfüllt (Sondervermögen). In den unten beschriebenen Fallgestaltungen ist unstrittig, dass das Investmentvermögen selbst die Anforderungen an ein Sondervermögen erfüllt. Zu klären hatte der EuGH, ob es sich bei den erbrachten Leistungen um die „Verwaltung“ von Sondervermögen handelt. Gerade diese Fragestellung wirft in der Praxis immer wieder Probleme auf.

2 Sachverhalte

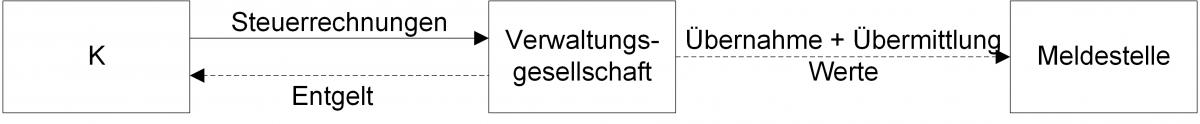

Der EuGH hat zwei ihm zur Entscheidung vorgelegte Verfahren gemeinsam entschieden. In der Rechtssache C-58/20 hat der Dienstleister „K“ für verschiedene Verwaltungsgesellschaften von Investmentvermögen entgeltlich „Steuerrechnungen“ zur Besteuerung der Fondseinkünfte der Anteilseigner vorgenommen. K hat dazu zunächst die Erträge der Fonds von den Verwaltungsgesellschaften übermittelt bekommen und im Anschluss anlegerbezogene Merkmale sowie weitere Merkmale berücksichtigt. Die errechneten Werte, die für die Ertragsbesteuerung ihrer jeweiligen Anteilsinhaber maßgeblich waren, hat K an die Verwaltungsgesellschaften übermittelt. Die Verwaltungsgesellschaften übernahmen die Werte und gaben sie im eigenen Namen und auf eigene Verantwortung unverändert an die Meldestelle weiter.

In der Rechtssache C-59/20 hat die SC GmbH der DBKAG, einer Verwalterin von Sondervermögen, entgeltlich das Nutzungsrecht an einer Software (SC-Software) eingeräumt. Die SC-Software nimmt Berechnungen für das Risikomanagement und die Performancemessung vor. Die SC-Software ist speziell auf das Investmentfondsgeschäft und die diesbezüglichen komplexen gesetzlichen Anforderungen zugeschnitten. Die DBKAG musste ihre EDV-Umgebung, auf der die SC-Software ausgeführt wird, an die SC-Software anpassen und laufend Marktdaten einpflegen.

3 Entscheidung des EuGH

Der EuGH hat sich in seinem Urteil ausschließlich damit auseinandergesetzt, ob die jeweilige Leistung als „Verwaltung“ von Sondervermögen zu qualifizieren ist, also ihrer Art nach eine von der Steuerbefreiung umfasste Leistung sein kann. Wie bereits in früheren Entscheidungen zieht der EuGH hierfür zwei Kriterien heran. Einerseits muss die Leistung ein im Großen und Ganzen eigenständiges Ganzes bilden. Zum anderen muss die Leistung die spezifischen und wesentlichen Funktionen der Verwaltung von Sondervermögen erfüllen.

Nach Auffassung des EuGH kann eine für die Verwaltung spezifische und wesentliche Leistung auch dann ein in diesem Sinne eigenständiges Ganzes bilden, wenn sie nicht vollständig ausgelagert wird. Dies leitet der EuGH u. a. aus seiner bisherigen Rechtsprechung ab, wonach die Abgabe von Anlageempfehlungen, denen das Investmentvermögen nicht folgen muss, steuerfrei sein kann. Daher steht es der Steuerbefreiung nicht entgegen, dass die Verwaltungsgesellschaften die Meldungen des K noch übernehmen und selbst an die Meldestelle übermitteln müssen. Ebenso steht der Steuerbefreiung nicht entgegen, dass die Software der SC GmbH auf der EDV-Umgebung der DBAKG aufsetzt und die DBAKG laufend Marktdaten bereitstellen muss.

Spezifisch und wesentlich sind Leistungen für die Verwaltung von Sondervermögen, wenn sie eine enge Verbindung mit der der Verwaltungsgesellschaft eigenen Tätigkeit aufweisen. In Frage kommen hier Aufgaben der Anlageverwaltung (inkl. der Auswahl der Vermögensgegenstände) ebenso wie administrative Aufgaben (z. B. Buchführungsleistungen, Vorbereitung der Erklärung über die Einkünfteverteilung). Tätigkeiten, die jeder Anlageart innewohnen, sind hingegen nicht spezifisch (z. B. die tatsächliche Bewirtschaftung der Immobilie eines Sondervermögens). Danach kann auch die Einräumung von Nutzungsrechten an Software, die ausschließlich den Zwecken der Verwaltung von Sondervermögen dient, spezifisch und wesentlich sein. Die Steuerberechnung kann spezifisch und wesentlich sein, wenn sie sich auf Regelungen bezieht, die sich von den Regelungen für andere Arten von Investmentfonds unterscheiden.

4 Praxisfolgen

Hinsichtlich beider Tatbestandsmerkmale hat der EuGH die konkrete Einzelfallprüfung dem nationalen Gericht (aus Österreich) übertragen. Insoweit bleibt für die Praxis eine endgültige Entscheidung aus. Wichtig ist vor allem die Feststellung des EuGH, dass eine Leistung auch dann steuerfrei sein kann, wenn eine Aufgabe nicht vollständig ausgelagert ist. In solcher Deutlichkeit hat der EuGH diesen Aspekt bisher nicht ausgesprochen. Es handelt sich aber um eine für viele Fälle wichtige Aussage, da oftmals noch letzte Entscheidungen vom Sondervermögen oder der entsprechenden Kapitalverwaltungsgesellschaft zu treffen sind. In Deutschland regelt Abschn. 4.8.13 Abs. 16 bis 21 UStAE, welche Leistungen nach Auffassung der Finanzverwaltung ihrer Art nach steuerfrei sein können. Diese Ausführungen stehen dem EuGH-Urteil weitestgehend nicht entgegen. Punktuell sind sie jedoch zumindest einschränkend zu lesen oder sogar anzupassen. So ist z. B. nicht jede Leistung, die über ein Datenverarbeitungssystem erbracht wird, zwingend steuerpflichtig. Auch zeigt das Urteil, dass die Aussage, die „Erstellung von Steuererklärungen“ könne nicht steuerfrei sein, in dieser Absolutheit nicht richtig ist.

Ansprechpartner:

Dr. Michael Rust

Rechtsanwalt, Fachanwalt für Steuerrecht

Tel.: +49 89 217501274

michael.rust@kmlz.de

Stand: 30.06.2021