1 Sachverhalt / Hintergrund

Die in Österreich ansässige Vega Int. hat den Einkauf von Kraftstoff für ihre Tochtergesellschaften zentralisiert und dazu Tankkarten von Kartenemittenten („KE“) genutzt. Im Urteil wurden zwar die Begriffe „Kraftstoffanbieter“ (Tz. 14) und „Mineralölgesellschaft“ (Tz. 30) verwendet. Aber selbst Mineralölgesellschaften haben das Tankkartengeschäft in separaten Gesellschaften gebündelt, die dann als KE auftreten, ganz abgesehen von unabhängigen Anbietern von Tankkarten. Die Karten waren auf die Fahrer der Vega PL ausgestellt und wurden von diesen beim Tanken „ver¬wendet“. Der KE rechnete dann die Kraftstofflieferungen an Vega Int. ab. Diese wiederum rechnete den Kraft¬stoff jeweils am Monatsende mit 2 % Aufschlag an Vega PL ab. Die Rechnungen mussten innerhalb von ein bis drei Monaten bezahlt werden, sofern nicht eine Verrechnung mit gegenläufigen Forderungen möglich war.

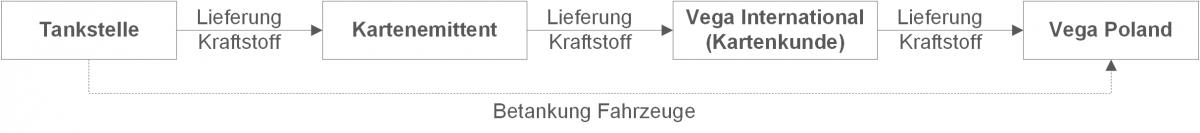

Die Beteiligten waren zunächst davon ausgegangen, dass auf jeder Abrechnungsstufe die Verfügungsmacht am getankten Kraftstoff verschafft wurde und damit Lieferungen in einem Reihengeschäft erfolgten.

2 Kreditgewährung statt Reihengeschäft

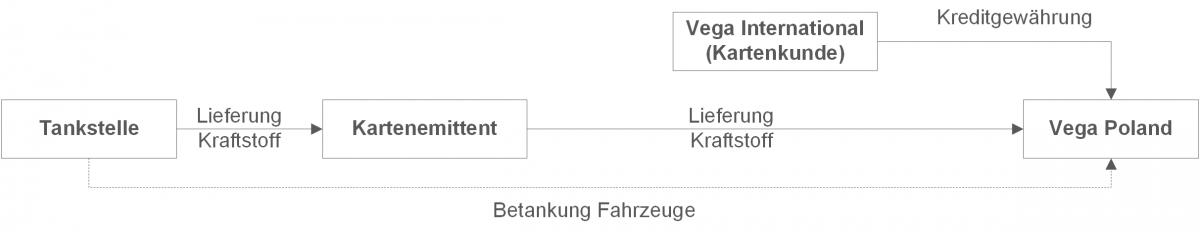

Der EuGH kommt in seinem Urteil vom 15.05.2019 (C-235/18) zum Ergebnis, dass dem Kartenkunden Vega Int. keine Verfügungsmacht am Kraftstoff verschafft wird (Tz. 36). Damit erfolgt keine Lieferung an Vega Int. und auch keine Weiterlieferung an Vega PL. Vega Int. erbringt vielmehr Dienstleistungen an Vega PL. Diese Dienstleistungen sind Kreditgewährungen i.S.v. Art. 135 Abs. 1 Buchst. b MwStSystRL. Dementsprechend können weder Vega Int. noch Vega PL einen Vorsteuerabzug aus den Rechnungen über Kraftstofflieferungen geltend machen. Aber auch der KE ist betroffen. Er hat unberechtigt Umsatzsteuer an Vega Int. ausgewiesen und würde zusätzlich Umsatzsteuer für die direkte Lieferung an Vega PL schulden, zumindest wenn das Ergebnis wie folgt aussieht:

Die Frage ist, ob man die Feststellungen des EuGH auch auf die Umsätze des KE ausdehnen muss, zumindest wenn man davon ausgeht, dass der KE nicht der erste Lieferer in der Kette ist. Der KE könnte ebenfalls nur eine Kreditgewährung an den Kartenkunden Vega Int. erbringen, weil ihm ebenfalls keine Verfügungsmacht am Kraftstoff verschafft wird. Diese Vermutung drängt sich jedenfalls auf, wenn man die vom EuGH in Tz. 36 des Urteils genannten Grundsätze beachtet, wonach allein Vega PL über die Modalitäten des Kraftstoffkaufs entscheidet. Damit ergäbe sich folgendes Bild:

3 Einzelfall oder allgemeingültige Entscheidung?

Es stellt sich nun die Frage, ob diesem aktuellen Urteil nur ein besonderer Einzelfall zugrunde lag und die Feststellungen des EuGH lediglich auf vergleichbare Fälle übertragen werden können. Dafür spricht sicher, dass der EuGH seine Urteile in Vorabentscheidungsersuchen stets nur als Hilfe zur Auslegung des EU-Rechts im konkreten Einzelfall verstanden wissen möchte. Dafür spricht auch, dass der EuGH primär die in der Rs. Auto Lease Holland (C 185/01) getroffenen Feststellungen wiederholt. Dieses Urteil war nicht nur in der Fachwelt als besonderes Einzelfallurteil aufge¬fasst worden. Das BMF hatte auch mit seinem Schreiben vom 15.06.2004 die Anwendbarkeit der Grundsätze aus diesem Urteil stark eingeschränkt. Und dieses BMF-Schreiben bleibt zunächst einmal anwendbar. Es wird zudem darauf ankommen, wie die vertraglichen Gestaltungen im Einzelfall aussehen. Andererseits bleibt der EuGH in seinen Aussagen aber auch recht allge¬mein. So weist er darauf hin, dass der Begriff „Lieferung von Gegenständen“ einen objektiven Charakter hat, unabhängig von Zweck und Ergebnis der betroffenen Umsätze. Er hebt außerdem hervor, dass es entscheidend sei, wer die Modalitäten des Kraftstoffkaufs bestimmt. Zudem haben viele Modelle, bei denen monatlich nachläufig eine Abrechnung der Tankkartenumsätze erfolgt, zumindest als Nebeneffekt einen gewissen Finanzierungscharakter. Vor diesem Hintergrund könnte das Urteil eine deutlich breitere Wirkung entfalten. Nicht nur die KE, sondern auch all ihre Kunden wie z. B. Logistik- und Leasingunternehmen hätten umsatzsteuerlich Handlungsbedarf. Hinzu kommt, dass inzwischen auch Elektrofahrzeuge unter Verwendung von E-Charging-Cards und vergleichbaren Tools geladen werden und somit auch Ladesäulenbetreiber und deren Kunden betroffen sein könnten.

Ansprechpartner:

Ronny Langer

Dipl.-FW (FH), Steuerberater

Tel.: +49 89 217501250

ronny.langer@kmlz.de

Stand: 20.05.2019