1 Sachverhalt

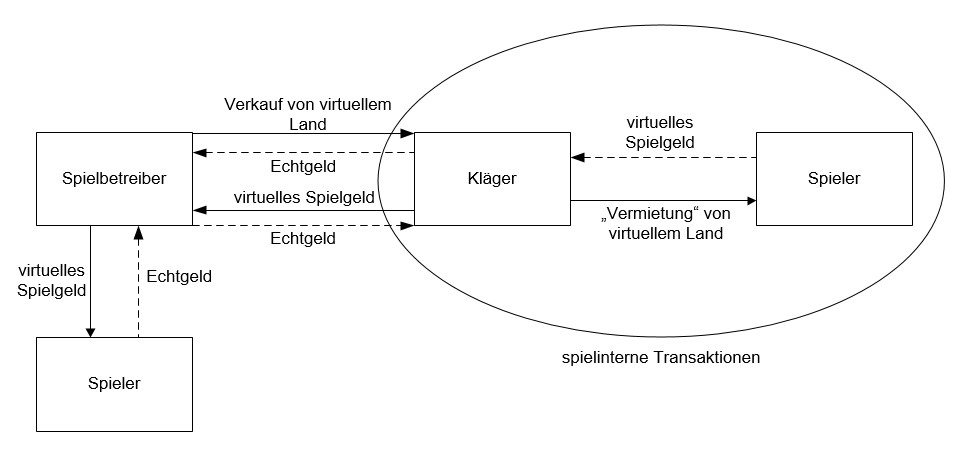

Streitig war, ob die „Vermietung“ von virtuellem Land innerhalb eines Online-Spiels der Umsatzsteuer unterliegt. In dem zugrunde liegenden Sachverhalt erwarb der Kläger in einem Online-Spiel zunächst virtuelles Land vom Spielbetreiber. Dieses parzellierte der Kläger und „vermietete“ es im Rahmen des Online-Spiels an andere Spieler, die mit virtuellem Spielgeld bezahlten. Anschließend tauschte der Kläger das mit der „Vermietung“ eingenommene virtuelle Spielgeld auf der vom Spielbetreiber verwalteten Tauschbörse gegen US-Dollar ein. Im Anschluss veräußerte der Spielbetreiber das virtuelle Spielgeld weiter an einen anderen Spieler.

Nach Ansicht des erstinstanzlichen FG Köln erbrachte der Kläger eine sonstige Leistung eigener Art, indem er anderen Spielern durch „Vermietung“ seines virtuellen Landes Nutzungsrechte einräumte, für die er als Gegenleistung virtuelles Spielgeld erhielt.

2 Entscheidung des BFH

Entgegen den Ausführungen des erstinstanzlichen FG stellt die spielinterne „Vermietung“ von virtuellem Land an andere Spieler keine steuerbare Leistung dar. Spielinterne Transaktionen sind nicht als Beteiligung am (realen) Marktgeschehen anzusehen. Denn diese Transaktionen haben keine über die Interaktion mit anderen Spielern hinausgehende Bedeutung. Der „Vermietung“ des virtuellen Landes lag keine rechtlich bindende Verpflichtung zur Überlassung gegen Zahlung eines Entgelts zugrunde. Die „Vermietung“ diente vielmehr lediglich dem Erreichen des Spielzwecks, nämlich der Interaktion mit anderen Spielern. Damit verneint der BFH eine über das Spielerlebnis hinausgehende Bedeutung der „Vermietung“.

Dagegen liegt eine steuerbare Leistung vor, wenn der Kläger das virtuelle Spielgeld auf der vom Spielbetreiber verwalteten Tauschbörse in US-Dollar umtauscht. Durch den Tausch hat der Kläger eine sonstige Leistung in Form einer Rechtsübertragung erbracht. Denn die Übertragung des virtuellen Spielgeldes als vertragliches Recht (gegenüber dem Spielbetreiber) erfolgte im Wege der Abtretung zugunsten eines anderen Spielers. Der Kläger verschaffte dem anderen Spieler einen verbrauchsfähigen Vorteil, da dieser das virtuelle Spielgeld für ein späteres Online-Spiel verwenden konnte. Unter Anwendung der Grundsätze zur Leistungskommission ist der Spielbetreiber als Leistungsempfänger anzusehen. Denn als Kommissionär übernahm er im eigenen Namen für Rechnung des Klägers die Veräußerung des virtuellen Spielgeldes an andere Spieler.

3 Auswirkungen auf die Praxis

Die Entscheidung des BFH überzeugt. Für eine Steuerbarkeit spielinterner Transaktionen fehlt es bereits an einem unmittelbaren Zusammenhang zwischen Leistung und Entgelt, wie er für den steuerbaren Leistungsaustausch erforderlich ist. Im vorliegenden Fall besteht allenfalls ein mittelbarer Zusammenhang zwischen der virtuellen „Vermietung“ und einem Entgelt. Denn der „Vermieter“ erlangt ein Entgelt erst, wenn er das durch die „Vermietung“ erwirtschaftete virtuelle Spielgeld auf der Tauschbörse gegen Echtgeld eintauscht. Zudem fehlt es an einem Leistungswillen, denn die Spieler beabsichtigen gerade keine Teilnahme am Wirtschaftsleben.

Der Spieler kann den Umtausch des virtuellen Spielgeldes gegenüber dem Spielbetreiber wie im Urteilsfall im Rahmen seines Unternehmens ausführen oder im Fall eines auf Wiederholung angelegten Umtausches auf diese Weise im Spiel zum Unternehmer werden. Dies hat zur Folge, dass der unternehmerisch tätige Spieler ausgangsseitig eine steuerpflichtige Leistung an den Spielbetreiber erbringt und aus seinen Eingangsleistungen grundsätzlich zum Vorsteuerabzug berechtigt ist. Die sich daraus ergebenden umsatzsteuerlichen Folgen für den Spielbetreiber sind ebenso beachtlich. Denn wenn Spieler im Rahmen ihrer Spielteilnahme Unternehmer sein können, sind auch B2B-Leistungen des Spielbetreibers möglich. Zur zutreffenden Bestimmung des Leistungsortes sollte der Spielbetreiber daher im Onboarding-Prozess des Spielers eine Abfrage der USt-IdNr. implementieren, um den Status des Spielers zu ermitteln (vgl. Art. 18 MwStVO). In der Praxis stellt sich dann die Frage, ob der Spielbetreiber auf die Richtigkeit der Angabe des Spielers vertrauen kann. Hintergrund ist, dass die Vermutungsregelung in Art. 18 MwStVO nur für den Fall gilt, dass dem Spielbetreiber „keine gegenteiligen Informationen vorliegen“. Gegenteilige Informationen könnten dem Spielbetreiber jedoch insbesondere in Bezug auf die Aktivitäten des Spielers innerhalb des vom Spielbetreiber angebotenen Online-Spiels vorliegen.

Ansprechpartner:

Dr. Matthias Oldiges

Rechtsanwalt

Tel.: +49 211 54095366

matthias.oldiges@kmlz.de

Stand: 04.04.2022