1 Sachverhalt

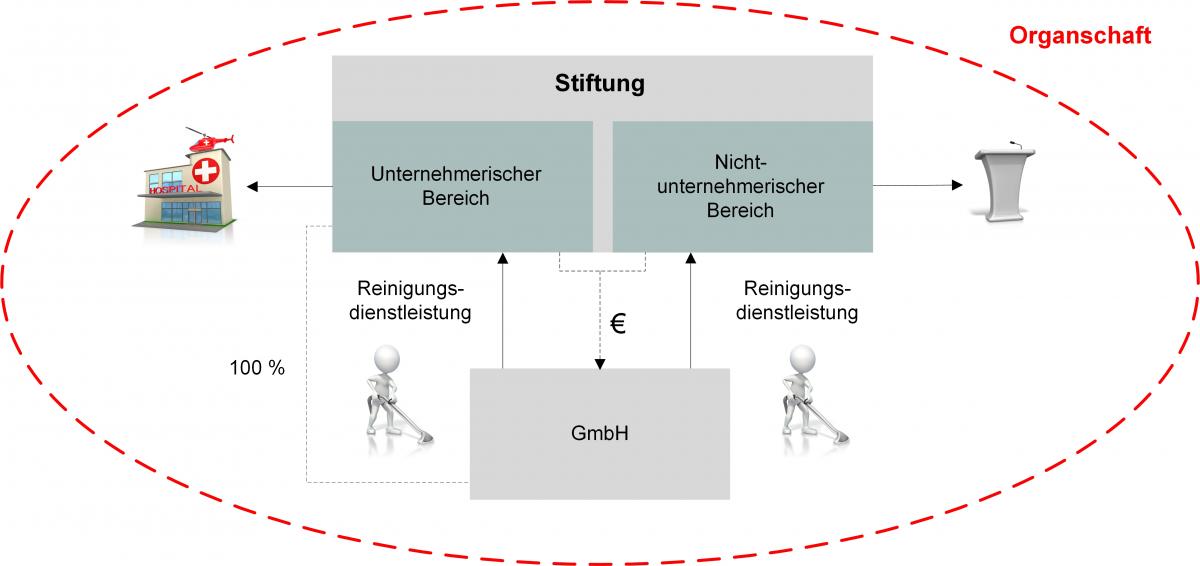

Klägerin ist eine Stiftung öffentlichen Rechts, die eine Universität betreibt. Die universitären Aufgaben erstrecken sich von der Krankenversorgung bis hin zur Lehre in Hörsälen und Laboren. Die Klägerin ist überdies zu 100 % an einer GmbH, die unter anderem Reinigungsdienstleistungen durchführt, beteiligt. Diese Dienste nimmt die Stiftung für einen ihrer Gebäudekomplexe in Anspruch. In diesem befinden sich sowohl Vorrichtungen zur Versorgung von Patienten als auch in geringem Umfang Räumlichkeiten für Lehrzwecke (Hörsäle, Labore etc.). Somit erfolgt die Reinigung zum Teil für den unternehmerischen und zum Teil für den hoheitlichen Tätigkeitsbereich der Stiftung. Zwischen der Stiftung und der GmbH besteht ausweislich einer verbindlichen Auskunft eine umsatzsteuerliche Organschaft. Für die Reinigungsdienstleistungen zahlte die Stiftung im Streitjahr insgesamt EUR 76.085,48 an ihre Tochter-GmbH. Die Klägerin behandelte die Umsätze der GmbH als nicht steuerbare Innenumsätze im Rahmen einer Organschaft.

2 Inhalt der Klage

Das Finanzamt ordnete die Reinigungsdienstleistungen der GmbH als steuerbare unentgeltliche Wertabgabe ein, soweit sie dem hoheitlichen Bereich der Stiftung zugutekamen. Die Unentgeltlichkeit begründete das Finanzamt trotz der geleisteten Geldzahlungen von Seiten der Stiftung mit dem Organschaftsverhältnis. Durch dieses seien die Zahlungen innerhalb ein und desselben Unternehmens geflossen, sodass sie umsatzsteuerrechtlich kein Entgelt darstellen könnten. Da die Reinigungsdienstleistungen für Hoheitszwecke eine unternehmensfremde Tätigkeit darstellen würden, sei der Tatbestand des § 3 Abs. 9a Nr. 2 UStG erfüllt. Hiergegen wandte sich die Stiftung als Organträgerin und erhob Klage.

3 Entscheidungsgründe

Das FG Niedersachsen kam in seinem Urteil vom 16.10.2019 (5 K 309/17) zu dem Ergebnis, dass zweifelsohne eine umsatzsteuerliche Organschaft im Sinne des § 2 Abs. 2 UStG vorliege. Nach Auffassung des FG Niedersachsen sind die von der GmbH an die Stiftung erbrachten Leistungen daher insgesamt als nicht steuerbare Innenumsätze zu qualifizieren.

Dass die Organgesellschaft im Streitjahr auch Leistungen für den hoheitlichen Bereich der Organträgerin erbracht hatte, ändere daran nichts. Die Organgesellschaft sei in vollem Umfang als nichtselbständig zu behandeln, da sonst eine partielle, gesetzlich nicht vorgesehene und systemwidrige Organschaft vorliegen würde. Die Nichtsteuerbarkeit der Umsätze der Organgesellschaft sei für die von ihr bezogenen Leistungen sowohl für den unternehmerischen als auch für den nichtunternehmerischen Tätigkeitsbereich des Organträgers gegeben.

Das Finanzgericht sieht auch keine Notwendigkeit einer Korrektur dieses Ergebnisses durch das Rechtsinstitut der unentgeltlichen Wertabgabe. Der vorliegende Innenumsatz an den hoheitlichen Bereich der Stiftung stellt gerade keine unentgeltliche Wertabgabe gemäß § 3 Abs. 9a Nr. 2 UStG dar. Zum einen erfolge eine einheitliche Entgeltzahlung für eine einheitliche Dienstleistung und zum anderen diene diese Entgeltzahlung nicht Zwecken außerhalb des Unternehmens. Zwar werde die Dienstleistung auch für den hoheitlichen Tätigkeitsbereich der Stiftung verwendet, allerdings sei dieser nicht Teil des unternehmensfremden, sondern lediglich Teil des nichtunternehmerischen Bereichs (nichtwirtschaftliche Tätigkeit i.e.S.). Dieser wiederum verfolgt keine außerhalb des Unternehmens liegenden Zwecke.

4 Folgen für die Praxis

Das Urteil des FG Niedersachsen schlägt endlich die Brücke zur EuGH-Rechtsprechung zu unentgeltlichen Wertabgaben. In der Rs. Landkreis Potsdam-Mittelmark kam der EuGH zu dem Ergebnis, dass gemäß Art. 6 Abs. 2 Buchst. a der Sechsten Richtlinie (entspricht dem heutigen Art. 26 MwStSystRL) zwar eine Verwendung für unternehmensfremde Zwecke der Mehrwertsteuer unterliegen kann. Nichtwirtschaftliche Tätigkeiten i.e. Sinne fallen hingegen nicht in den Anwendungsbereich der Sechsten Richtlinie.

Das Verfahren hat aber nicht nur Bedeutung für die öffentliche Hand, sondern ebenso für gemeinnützige Einrichtungen und gemischte Holdings: Auch bei diesen stellt sich immer wieder die Frage, ob entgeltliche sonstige Leistungen in den i.e.S. nichtwirtschaftlichen Bereich des Organträgers der Besteuerung unterliegen. Wir haben seit jeher die Auffassung vertreten, dass dies aus den oben genannten Gründen nicht richtig sein kann. Zudem widerspricht eine Besteuerung dem Grundsatz der Rechtsformneutralität. Denn die umsatzsteuerrechtliche Organschaft soll es gerade Unternehmen ermöglichen, sich so zu organisieren, wie es für sie am besten ist. Die Umsatzsteuer darf nicht zum Hemmschuh werden. Die Finanzverwaltung hat bei diesem Verständnis auch keine Nachteile beim Vorsteuerabzug zu befürchten. Denn bezieht die Organgesellschaft vorsteuerbelastete Wirtschaftsgüter, die sie entgeltlich an den nichtwirtschaftlichen Bereich des Organträgers weitergibt, so ist selbstverständlich der Vorsteuerabzug bereits bei Bezug der Leistung zu kürzen. Bei nicht vorsteuerbelasteten Personalkosten oder anderen Dienstleistungen besteht aber gerade keine Notwendigkeit der Korrektur. Ob der BFH dies auch so sieht, wird sich im anstehenden Revisionsverfahren zeigen (Az. V R 40/19).

Ansprechpartner:

Prof. Dr. Thomas Küffner

Rechtsanwalt, Fachanwalt für Steuerrecht,

Steuerberater, Wirtschaftsprüfer

Tel.: +49 89 217501230

Stand: 03.04.2020