1 Sachverhalt

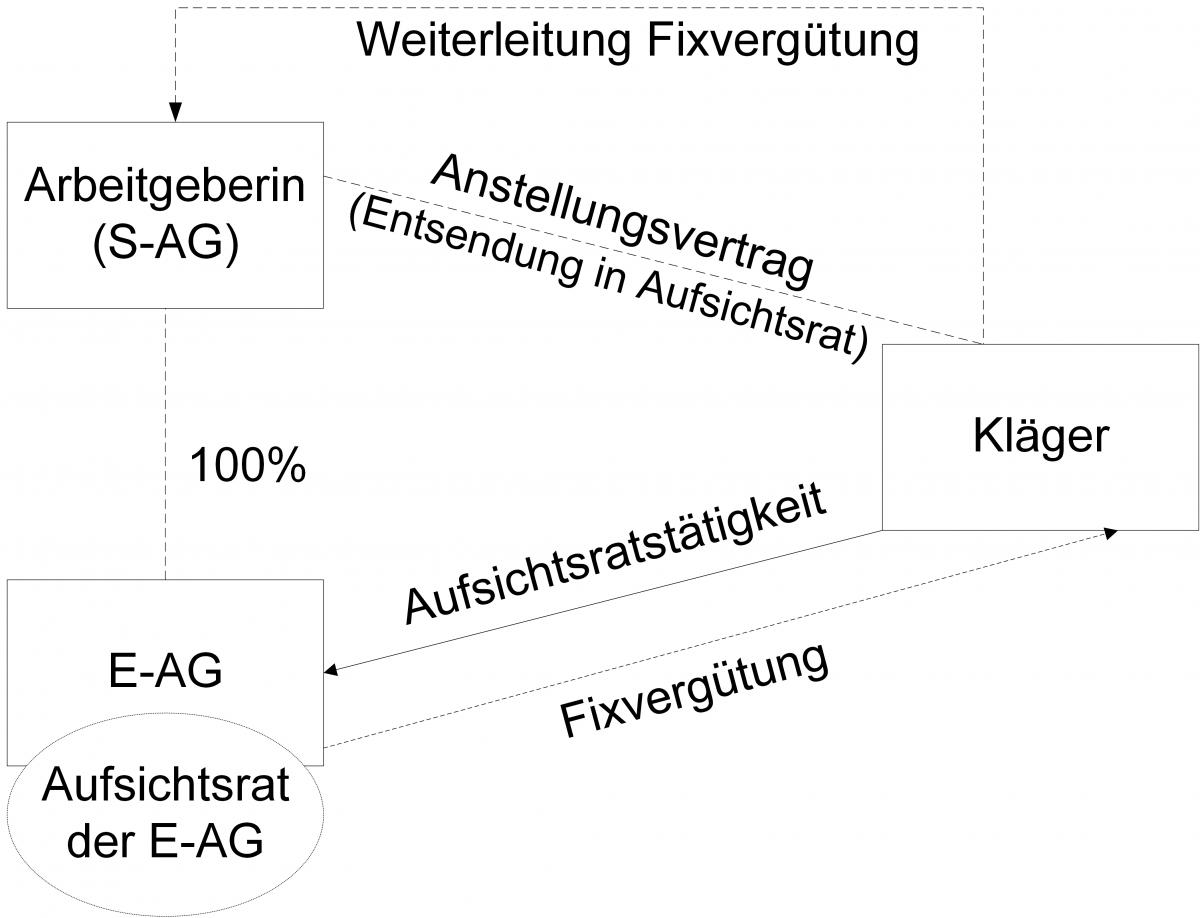

Im zugrunde liegenden Fall war der Kläger (Kl.) leitender Angestellter der S-AG. Die S-AG war Alleingesellschafterin der E-AG. Im Rahmen seiner Angestelltentätigkeit wurde der Kl. von der S-AG als konzerninternes Mitglied in den Aufsichtsrat der E-AG entsandt. Für seine Aufsichtsratstätigkeit erhielt er von der E-AG jährlich eine feste Vergütung. Aufgrund des Anstellungsvertrags mit der S-AG war der Kl. verpflichtet, seine Aufsichtsratsvergütung jährlich an die S-AG zu melden und abzuführen.

Die Abführung der Vergütung erfolgte durch eine Verrechnung (Kürzung) bei Auszahlung der Tantiemen.

Die E-AG rechnete gegenüber dem Kl. mittels Gutschrift ab. Diese Gutschriften wiesen teilweise Umsatzsteuer offen aus.

2 Rechtliche Würdigung

Unter Bezugnahme auf das Urteil des EuGH in der Rs. IO (C-420/18, siehe KMLZ Newsletter 29/2019) erkennt der BFH erstmals die Tätigkeit eines Aufsichtsratsmitglieds als nichtsteuerbar an. Er schließt sich der Auffassung des EuGH für den Fall an, dass das Mitglied des Aufsichtsrats kein wirtschaftliches Risiko trägt. Der BFH kommt daher zu dem Ergebnis, dass der Kl. nicht als Unternehmer i. S. d. § 2 Abs. 1 UStG selbständig tätig war. Als Mitglied des Aufsichtsrats wirke er nur an den Entscheidungen des Aufsichtsrats als Organ mit. Nachdem der Kl. jährlich eine Festvergütung erhielt, habe er kein wirtschaftliches Risiko getragen. Insbesondere habe auch ein etwaiges fahrlässiges Handeln des Kl. keinen Einfluss auf seine Vergütung gehabt. Die Abführungspflicht des Kl. spielte für den BFH keine Rolle.

Gleichzeitig stellt der BFH klar, dass die Gutschriften mit Umsatzsteuerausweis keine Steuerschuld nach § 14c Abs. 2 UStG begründen. Dies ergebe sich aus dem Wortlaut des § 14 Abs. 2 S. 2 UStG. Danach könne eine Gutschrift nur dann einer Rechnung gleichgestellt werden, wenn über Lieferungen oder sonstige Leistungen „des Unternehmers“ abgerechnet wird. Sofern es – wie im Fall des Kl. – an der Unternehmerstellung des Gutschriftempfängers fehle, begründe der Steuerausweis in der Gutschrift keine Steuerschuld nach § 14c Abs. 2 UStG.

3 Fazit

Mit dieser Entscheidung (V R 23/19) ändert der BFH seine bisherige Rechtsprechung für den Fall, in dem das Aufsichtsratsmitglied eine Festvergütung erhalten hat. Auch wenn das Urteil zum Aufsichtsratsmitglied einer AG ergangen ist, dürfte es im Kern auch auf GmbHs, Stiftungen, Beiräte und vergleichbare Aufsichtsgremien, ggf. auch auf Vorstände übertragbar sein.

Andere Fallkonstellationen als Fixvergütungen hat der BFH bewusst offengelassen. Hier schließen sich Folgefragen an. Besteht ein wirtschaftliches Risiko auch bei einer gemischten Vergütung aus fixen und variablen Bestandteilen? Oder bei einer rein variablen Vergütung? Oder im Falle einer Gewinnbeteiligung? Für die Beurteilung, ob ein wirtschaftliches Risiko vorliegt, hat der EuGH in einer älteren Entscheidung zu einem anderen Sachverhalt nicht nur auf ein Einnahmerisiko abgestellt, sondern bei der Betrachtung auch die mit der Tätigkeit verbundenen Ausgaben mitberücksichtigt. Er hat das Risiko also mittels Gesamtbetrachtung bestimmt. Dies zugrunde gelegt, scheint die Frage berechtigt, in welchen Fällen ein Aufsichtsratsmitglied überhaupt ein wirtschaftliches Risiko trägt. Zudem bleibt offen, ob es auf das wirtschaftliche Risiko alleine ankommen kann. Neben dem wirtschaftlichen Risiko hat der EuGH auch untersucht, ob das Aufsichtsratsmitglied im eigenen Namen, für eigene Rechnung und in eigener Verantwortung tätig wird. Das wirtschaftliche Risiko war also lediglich einer von mehreren Aspekten, die der EuGH in die Abwägung miteinbezogen hat.

Was also tun? Solange die Finanzverwaltung die Regelung in Abschn. 2.2 Abs. 2 S. 7 UStAE nicht ändert, können sich Aufsichtsratsmitglieder und beaufsichtigte Gesellschaften auch weiterhin hierauf berufen. Über § 176 AO besteht Vertrauensschutz. Sofern die beaufsichtigte Gesellschaft nicht oder nicht zum vollen Vorsteuerabzug berechtigt ist, kann eine Nichtbesteuerung der Aufsichtsratstätigkeit (jedenfalls in Fällen der Fixvergütung) vorteilhaft sein. Hierfür sollten sich Aufsichtsratsmitglieder ggü. dem Finanzamt unmittelbar auf Unionsrecht bzw. auf die unionsrechtskonforme Auslegung des nationalen Rechts berufen. Dies können sie zum einen für die Zukunft beanspruchen, zum anderen aber auch für die Vergangenheit. Da Gutschriften in Konstellationen wie der vorliegenden keine Steuerschuld nach § 14c UStG begründen, winkt Aufsichtsratsmitgliedern neben der Steuererstattung für die Vergangenheit auch ein Zinsvorteil gem. § 233a AO. Zivilrechtliche Rückabwicklungsfragen im Verhältnis zur beaufsichtigten Gesellschaft schließen sich an.

Ansprechpartner:

Dr. Thomas Streit, LL.M. Eur.

Rechtsanwalt, Fachanwalt für Steuerrecht

Telefon: +49 89 217501275

thomas.streit@kmlz.de

Stand: 21.02.2020